Forrás: The Wall Street Journal

A dollár évtizedek óta tölti be a tartalékvaluta szerepét a világon, de Barry Eichengreen szerint ez hamarosan véget ér.

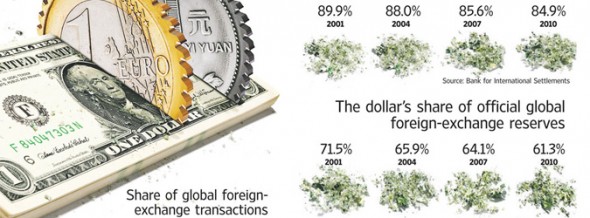

A valutapiacokra vonatkozó tények közül nem a tranzakciók volumene, de nem is az árfolyamok hihetetlen ingadozása a legmegdöbbentőbb, hanem az, hogy a jelenlegi válság ellenére az ügyletek nagy része még mindig dollárban történik.

Amikor egy dél-koreai borkereskedő chilei Cabernet Sauvignot-t szeretne importálni, a koreai fél nem pezót, hanem dollárt vásárol, hogy kifizethesse a chilei exportőrt. Jelenleg Chile és Korea között a dollár az egyetlen fizetőeszköz, amivel az egymás között folyó tranzakciókért fizethetnek, annak ellenére, hogy a két ország külkereskedelmi tranzakcióinak összesen 20%-a történik az Egyesült Államokkal.

Chile és Korea nem számítanak ritka kivételnek. A világ külkereskedelmének 85%-át dollárban bonyolítják. Az OPEC szintén dollárban határozza meg árait és az adósságalapú értékpapírok fele, a központi bankok és kormányok tartalékainak pedig több mint 60%-a dollárban van.

A zöldhasú tehát nemcsak az Egyesült Államok, de a világ valutája is egyben.

Amennyire megdöbbentőek ezek a számok, az még megdöbbentőbb, hogy ez hamarosan gyökeresen megváltozik. A dollár uralmának vége.

Az elkövetkezendő évek során több valuta fog versenyre kelni a tartalékvaluta címért.

A változás hatása mélyreható lesz, befolyásolni fogja a valutaárfolyamok és pénzpiacok stabilitását és jelentősen nehezíteni fogja az Egyesült Államok költségvetésének és fizetési mérleghiányának finanszírozását. A FED pedig kénytelen lesz felhagyni könnyelmű pénznyomtatási politikájával.

Hogy jutottunk idáig? Ahhoz, hogy erre a kérdésre válaszolni tudjunk, fontos megérteni a dollár történelmét és azt, hogy miért lett a világ domináns valutája.

A három tartópillér

Először is a dollárcímletű adósságalapú értékpapírok piacának óriási volumene hihetetlenül csábítóvá teszi a dollárban történő kereskedést. Ezeknek a piacoknak a mérete már egymagában lehetővé teszi, hogy a kereskedők alacsony vételi-eladási árkülönbözetet ajánljanak. Óriási mennyiségű, a többi fizetőeszközre nem jellemző derivatív eszköz áll rendelkezésre a dollár árfolyamkockázatok fedezetéül, ami miatt a dollár rendkívül kényelmes fizetőeszköz nagy vállalatok, központi bankok és kormányok számára.

Másodsorban a dollár a világ pénzügyi menedéke. Válság idején a befektetők ösztönösen a dollárhoz menekülnek, mint ahogyan azt a Lehman Brothers 2008-as csődje után is tették. Ez a tendencia a dollárcímletű eszközpiacok hihetetlen mértékű likviditását tükrözi, a likviditás pedig az egyik legfontosabb szempont válság idején. Ez abból ered, hogy a nemzetközi befektetők számára legfontosabb eszköznek számító amerikai kincstárjegyek mindezidáig stabil befektetésnek számítottak.

Végül pedig a dollár számos egyéb előnyt is élvez. Más, stabil gazdasággal rendelkező országok, mint például Svájc, túl kicsik ahhoz, hogy saját valutájuk fontos szerepet tölthessen be a pénzügyi tranzakciók piacán.

Mi változik?

Ez volt a múlt, a jövő egészen más kérdés. Az igazság az, hogy a dollár dominanciáját alátámasztó, itt felsorolt három tartópillér omladozófélben van.

A technológiai változások is aláássák a dollár monopóliumát. Nem is olyan régen elképzelhető lett volna egy olyan világ, amelyben egyetlen valuta tölti be a nemzetközi fizetőeszköz szerepét. Figyelembe véve, hogy mennyire bonyolult és zavaros lenne a nemzetközi kereskedőknek áraikat különböző valutákban meghatározni, logikus, hogy számláikat és tranzakcióikat dollárban adják meg.

Manapság azonban szinte mindenki rendelkezik olyan eszközzel, okostelefonnal, mellyel az árfolyamokat valós időben láthatja és egyetlen gombnyomásra válthatja át a beírt összeget. Ahogyan létjogosultsága van a különböző operációs rendszereknek a világban, a különböző valuták ma már nem jelentenek igazi hátrányt vagy akadályt.

Fontos szempont még, hogy a dollárnak néhány kihívója akadt a nemzetközi porondon, amire az elmúlt 50 év során még nem volt példa. Hamarosan két nagyon is valós alternatíva áll majd a befektetők rendelkezésére: a jüan és az euró.

Sok amerikai kételkedik az euró stabilitásában, de higgyük el, az európai valuta marad. Bizonyos előrejelzésekkel ellentétben, egyetlen európai kormány sem hagyta el az euró zónát, és erre a jövőben sem kerül sor. Kitartó munkával keresztülviszik a hosszú távú deficitcsökkentést, ami mellett az Unió komolyan elkötelezte magát. Sajnos ugyanezt az Egyesült Államokról nem lehet elmondani. Hamarosan kibocsátásra kerülnek, az egész euró zóna támogatását élvező EU kötvények, melynek célja megoldást biztosítani az európai válságra. Ezzel sikeresen lefektethetik egy integrált európai kötvénypiac alapjait, amely az amerikai kincstárjegyek igazi alternatívája lehet, így a központi bankok elkezdhetik tartalékaikat átváltani.

Eközben Kína teljes gőzzel dolgozik a jüan, másik nevén renminbi nemzetközisítésén. A múlt év során Hongkongban megnégyszereződtek a jüanban tartott bankbetétek. Hetvenezer kínai cég országközi elszámolásait jüanban végzi és több tucat nemzetközi cég adott már ki jüancímletű kötvényt Hongkongban. Januártól a Bank of China ügyfelei az FDIC (Szövetségi Betétbiztosítási Társaság – Federal Deposit Insurance Corporation) által biztosított jüan-számlát is nyithatnak New Yorkban.

A jüanban történő országközi elszámolás rengeteg kiadást és munkát spórol meg a kínai cégeknek, a kínai bankok pedig nagyobb világpiaci részesedést szerezhetnek, ha nemzetközi tranzakcióikat jüanban bonyolíthatják.

Kína előtt még hosszú út áll, hogy pénzpiaci eszközeik vonzóbbak legyenek a befektetők számára, piacaik pedig nagyobb likviditással rendelkezzenek, de ez Peking gazdasági stratégiájának fontos része. Kína 2020-ra Sanghajt elsőrangú nemzetközi pénzügyi központtá akarja változtatni. A nyugat eddig alábecsülte Kínát. Ezt a hibát még egyszer nem szabad elkövetni.

Az utolsó veszély, amit megemlítenék, a dollár biztos menedék státuszának elvesztése. A külföldi, magán és hivatalos befektetők, nemcsak azért tartották tartalékaikat dollárban, mert likvid, hanem mert úgy gondolták biztonságos is. Eddig az Egyesült Államok kormánya tartotta magát kötelezettségeihez, és ezt pénzügyi lehetőségei megengedték.

Most azonban, leginkább a pénzügyi válság eredményeként, az USA államadóssága elérte saját nemzeti össztermékének 75%-át. Amerre nézünk, több ezermilliárd dolláros adóssághegyeket látunk. Az adósságterhek emelkedésével pedig egyre inkább felmerül a kérdés, hogy vajon a kormány fenn akarja-e tartani az adósság jelenlegi értékét, vagy a leértékelés mellett dönt. A külföldi befektetők egyre kevésbé lesznek hajlandóak a dollárra bízni tartalékaik értékmegőrzését.

Mi lesz az Egyesült Államokkal?

Ebben az új pénzügyi világban az USA számára sokkal költségesebb lesz saját költségvetési hiányának finanszírozása, mivel az amerikai kincstárjegyek iránti kereslet jelentősen lecsökken.

A jelenlegihez hasonló kereskedelmi és folyómérleg hiányok felhalmozása is lehetetlenné válik, mivel nem lesz miből finanszírozni ezeket. A folyómérleg-hiány csökkentéséhez több exportra lenne szükség, amihez az amerikai termékek versenyképességét kellene növelni a külföldi piacokon, ami viszont szükségessé teszi a dollár leértékelését a valutapiacokon, ezzel segítve az amerikai exportőröket, egyúttal hátrányos helyzetbe hozva az Amerikába exportáló vállalatokat.

Saját számításaim szerint a dollárnak hozzávetőlegesen 20%-ot kell veszítenie értékéből, ami körülbelül a GDP 1,5%-ával csökkentené az életszínvonalat Amerikában. Ez a forgatókönyv nem lenne gazdasági katasztrófa, de azért minden amerikai megérezné a pénztárcáján.

Azt viszont ne felejtsük el, hogy a következő ingatlanpiaci lufi kidurranásakor Kína segítségére már nem számíthat az Egyesült Államok.